El pasado 28 de Noviembre se aprobó la Ley 26/2014, que modifica, entre otras, la Ley 35/2006 del Impuesto sobre la Renta de las Personas Físicas y la Ley de Regulación de los Planes y Fondos de Pensiones. A continuación, desglosamos los principales cambios en materia retributiva y de retención como a las de previsión social complementaria.

MODIFICACIONES EN MATERIA DE RETRIBUCIÓN Y RETENCIÓN

Artículo 101. Importe de los pagos a cuenta. Los porcentajes de retención de los rendimientos del trabajo se modifican de la siguiente forma:

Los porcentajes de retención de los rendimientos de capital mobiliario se reducen el 21% actual al 20% para el año 2015 y al 19% para el año 2016.

Artículo 7. Rentas Exentas. Indemnización por despido.

La ley 35/2006, en el artículo 7 apartado e), establecía que en caso de despido improcedente, el 100% de la indemnización legal (por el periodo anterior a 12 de Febrero de 2012, 45 días por año con un máximo de 42 mensualidades, considerando que si a dicha fecha la indemnización supera los 720 días, se deja de acumular nueva antigüedad y, en caso de no alcanzar los 720 días, se acumula nueva antigüedad de 33 días por año trabajado, con el máximo de 720 días) se encuentra exenta; y en caso de ERE o despido objetivo, que la indemnización legal es de 20 días / 12 mensualidades, el límite exento es el importe de la indemnización si hubiese sido despido improcedente. La Ley 26/2014 ha añadido el límite máximo de exención de 180.000 euros. Este límite no será aplicable a las indemnizaciones por despido o ceses producidos con anterioridad a 1 de Agosto de 2014 ni a los despidos producidos a partir de esta fecha cuando deriven de un ERE aprobado o despido colectivo en el que se hubiera comunicado la apertura del periodo de consultas a la autoridad laboral, con anterioridad a dicha fecha.

Artículo 18. Porcentajes de reducción aplicables a determinados rendimientos del trabajo. Rendimientos generados en más de dos años. La Ley 26/2014 ha disminuido la reducción del 40% al 30% en caso de rendimientos íntegros generados en un periodo superior a dos años, así como aquellos que se califiquen reglamentariamente como obtenidos de forma notoriamente irregular en el tiempo, cuando, en ambos casos, se imputen en un único periodo impositivo. Adicionalmente, esta reducción por rendimientos íntegros generados en un periodo superior a dos años sólo se puede aplicar únicamente una vez cada 5 años (no aplica a los rendimientos que se califiquen reglamentariamente como obtenidos de forma notoriamente irregular en el tiempo), excepto en los casos que procedan de indemnizaciones por despidos.

Artículo 42. Rentas en especie. En relación a las retribuciones en especie incluidas dentro de los planes flexibles, y a la espera de la confirmación definitiva de la fiscalidad de los equipos informativos de cara al 2015, la principal modificación fiscal se encuentra en la entrega de acciones. En el caso de entrega a los trabajadores en activo, de forma gratuita o por precio inferior al normal de mercado, de acciones o participaciones de la propia empresa o de otras empresas del grupo de sociedades, se aplicará la exención del importe de las acciones o participaciones hasta 12.000 euros, siempre que la oferta se realice en las mismas condiciones para todos los trabajadores de la empresa, grupo o subgrupos de empresas.

PRINCIPALES MODIFICACIONES EN MATERIA DE PREVISIÓN SOCIAL COMPLEMENTARIA

Artículo 17. Rendimientos Íntegros del Trabajo. Imputación de Primas de Seguros de Vida. La ley 35/2006 establecía que las primas de seguro de vida serán de imputación obligatoria, siempre y cuando no se tratase de un seguro mixto, que en ese caso, la imputación será voluntaria. La Ley 26/2014 establece que las primas de seguro de vida de seguros mixtos serán de imputación obligatoria siempre y cuando sean superiores a 50 euros.

Disposición Adicional Decimosexta. Límite financiero de aportaciones y contribuciones a los sistemas de previsión social (Planes de Pensiones, Mutualidades, Planes de Previsión Asegurados, Planes de Previsión Social Empresarial y Seguros de Dependencia). Los límites máximos en las aportaciones a Planes de Pensiones, Mutualidades y PPSE’s han disminuido conforme lo siguiente:

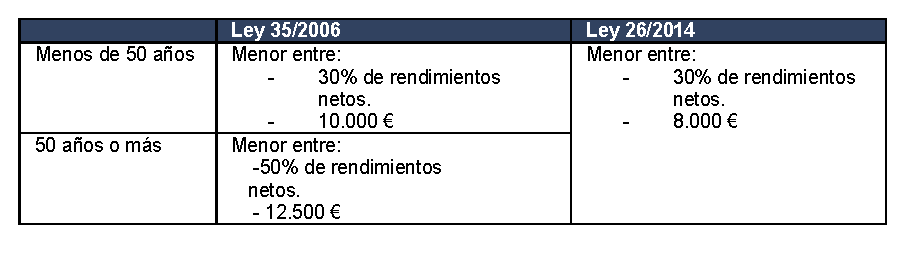

Artículo 52. Límite de reducción en Planes de Pensiones, Mutualidades, Planes de Previsión Asegurados, Planes de Previsión Social Empresarial y Seguros de Dependencia. Se disminuye los límites de reducción en la Base Imponible por aportaciones según la siguiente tabla:

Artículo 51 de la Ley del Impuesto sobre la Renta de Personas Físicas / Artículo 8 y Disposición Transitoria Séptima de la Ley de Regulación de Planes y Fondos de Pensiones. Ventanas de Liquidez en Planes de Pensiones. Además de los supuestos de liquidez actuales, desempleo de larga duración y enfermedad grave, la Ley 26/2014 añade un nuevo supuesto de liquidez: antigüedad mayor de diez años de las aportaciones. De esta forma, podrá disponerse anticipadamente de las aportaciones a planes de pensiones, planes de previsión asegurados, planes de previsión social empresarial y contratos de seguro concertados con mutualidades de previsión social, que tengan más de diez años de antigüedad, así como de los rendimientos generados por las citadas aportaciones. Las condiciones y límites de estas disposiciones se fijarán reglamentariamente. Respecto de los derechos consolidados existentes a 31 de diciembre de 2015, a partir del 1 de enero de 2025 se podrán hacer efectivos, incluidos los rendimientos correspondientes a los mismos. Las cantidades dispuestas tributarán como rentas del trabajo en el IRPF. En el caso de planes de pensiones de sistemas de empleo, planes de previsión social empresarial y los concertados con mutualidades de previsión social para los trabajadores de las empresas, la liquidez se condiciona a que lo permita el compromiso y lo prevean las especificaciones del instrumento de previsión correspondiente.

Disposición Transitoria Undécima y Duodécima. Régimen transitorio aplicable a las prestaciones derivadas de los contratos de seguros colectivos que instrumentan compromisos por pensiones y a los planes de pensiones, de mutualidades de previsión social y de Planes de Previsión Asegurados. Conforme el redactado de estas disposiciones transitorias, a las prestaciones de seguros colectivos que instrumentan compromisos por pensiones y a los planes de pensiones, de mutualidades de previsión social y de Planes de Previsión Asegurados percibidos en forma de capital que proviene de primas / aportaciones realizadas antes del 31 de Diciembre de 2006, se les aplicará el régimen fiscal vigente a 31 de Diciembre de 2006, es decir, se les seguirá aplicando el porcentaje de reducción del 40%. Sin embargo, se incluye un periodo de percepción de las prestaciones para aplicar esta reducción: se deberá de percibir la prestación en el año en el cual acaezca la contingencia o en los dos ejercicios siguientes. Para aquellas contingencias acaecidas entre 2011 y 2014, se establece un periodo de 8 años para percibir la prestación y aplicar el régimen vigente a 31 de Diciembre 2006; y para las contingencias acaecidas en 2010 o antes, se podrá aplicar el régimen vigente a 31 de Diciembre 2006 en caso de percepción de la prestación antes del 31 de Diciembre de 2018.

Artículo 38. Ganancias excluidas de gravamen en supuestos de reinversión. Se añade el apartado 3, que indica que estará excluido de gravamen las ganancias patrimoniales que se pongan de manifiesto con ocasión de la transmisión de elementos patrimoniales por contribuyentes mayores de 65 años, siempre y cuando el importe total obtenido se destine en un plazo de seis meses a constituir una renta vitalicia, con un máximo de 240.000 €. En caso de que no se destine la totalidad de la ganancia patrimonial, se excluirá de gravamen la parte proporcional de la ganancia que se destine a la compra de la renta vitalicia.

Disposición Adicional Tercera. Planes Individuales de Ahorro Sistemático. La Ley 35/2006 establecía que siempre y cuando la antigüedad de la primera prima realizada a un PIA’s tuviese 10 o más años, en caso de contratar una renta vitalicia a través de dicho PIA’s, los rendimientos generados hasta la contratación de dicha renta estarían exentos. La Ley 26/2014 ha reducido el requisito de antigüedad a 5 años.

Disposición Adicional Vigésima Sexta. Planes de Ahorro a Largo Plazo. Regula nuevos productos de ahorro, denominados Contratos de Seguros Individuales de Ahorro a Largo Plazo o Cuentas Individuales de Ahorro a Largo Plazo, cuyos rendimientos estarán exentos siempre y cuando se percibe la prestación cinco años después. Anualmente se podrá aportar como máximo 5.000 euros y sólo se podrá ser titular de forma simultánea de un Plan de Ahorro a Largo Plazo. La prestación se deberá de percibir en forma de capital en un pago único para aplicar la exención de los rendimientos generados.

ENTRADA EN VIGOR

Todas las medidas explicadas en este comunicado entrarán en vigor el 01 de Enero de 2015, excepto el límite máximo de exención de las indemnizaciones por despido que entrará en vigor el 29 de Noviembre de 2014.

Informe elaborado por Aon Hewitt.